We Are All Doomed

.

Marc Faber: «Wir sind alle dem Untergang geweiht, weil uns die Regierungen vollständig übernehmen werden. Die Regierungen werden uns alle in den Bankrott treiben»

.

UPDATE 2025-05-16 – UND ERSATZ DER UNTEN ZENSURIERTEN VIDEOS

END UPDATE 2025-05-16

BEITRAG VON 2010-05-25

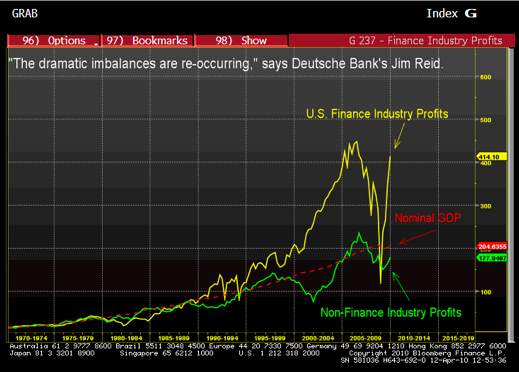

Die Zinsen sind beispiellos niedrig und die (US-)Banken verdienen sich dabei dumm und dämlich. Nach einer Grafik der Deutschen Bank sind die Erträge der amerikanischen Kreditinstitute wieder auf dem Niveau von vor der Krise angekommen. (Kaum zu glauben!?)

Der Chart zeigt die Gewinnentwicklung in der US-Finanzbranche [gelbe Linie] (in Milliarden Dollar) im Vergleich zu den Erträgen der Unternehmen [grüne Linie] außerhalb der Geldbranche und im Vergleich zum US-BIP [rot gestrichelte Linie].

«Die dramatischen Ungleichgewichte von damals kehren wieder zurück», sagt Jim Reid von der Deutschen Bank. «Der Staat hat das Finanzsystem nicht wirklich reformiert, sondern ein Umfeld geschaffen, in dem die Branche wieder floriert.»

.

Die drei nachfolgenden Video-Clips sind gestern auf CNBC ausgestrahlt worden.

Hauptaussagen von Marc Faber: «Regierungen werden uns alle finanziell ruinieren und enteignen, doch das muss nicht sofort geschehen. Die geben uns noch etwas zum Spielen, bis das gesamte System zusammenbricht… die werden einfach Geld drucken und noch mehr Geld drucken.»

CNBC Marc Faber – Teil 1 (6:00)

Hauptaussagen von Marc Faber: «Halten Sie kein Bargeld. Das wäre desaströs.» – «Akkumulieren Sie nach und nach physisches Gold und Silber. Die Regierungen werden Ihnen Ihr Gold so oder so wegnehmen.» – Die derzeitige Konsumlust liegt einzig darin, weil die Leute Ihre Hypotheken nicht zurückzahlen. – «Chinas Wachstum ist auf lange Sicht nicht haltbar.»

CNBC Marc Faber – Teil 2 (4:00)

CNBC – Marc Faber erklärt, weshalb China sein Wachstum nicht aufrechterhalten kann: «Die Kaufkraft von Papiergeld wird weltweit immer weniger, deshalb sage ich schon seit Jahren, man solle kontinuierlich Gold und Silber physisch kaufen. Wer etwas spekulativer veranlagt ist, hat, wenn die Märkte unten sind, auch gute Chancen, äußerst günstig rentable Explorations-Minen-Aktien von Edelmetallen zu kaufen, da der Geldwert ständig abnimmt. Das ist eine Langfriststrategie, die ich meinen Lesern seit bereits zehn Jahren empfehle. Ich sehe, daß nach und nach die toxischen Papiere in den Bilanzen der Regierungen auftauchen werden und wenn das passiert, geht die Kaufkraft rasant runter. Es ist also nicht so, daß Edelmetalle steigen, sondern daß Papiergeld immer weniger wert ist. Seit dem Tag, als die Schweizerische Nationalbank (SNB) ebenfalls begann, Goldbestände zu veräußern bei einem Preis von 300 $/oz (heute über 1175 $/oz), riet ich allen meinen Börsenbrieflesern, sukzessive Gold zu akkumulieren, denn das war damals ein eindeutiges Kaufsignal.»

Auf den Vorwurf, er traue niemandem: «Ja, ich traue niemandem und ich traue manchmal nicht einmal mir, denn wir sind alle menschlich und machen Fehler.»

Auf die Frage einer Reporterin: «Ist China Boom, Boom and Boom» oder Boom, Boom and Doom» antwortete er: «Das Wachstum, das wir in China sehen ist völlig unhaltbar auf längere Sicht. Je länger man die Krise verlängert, und das ist, wogegen ich opponiere, denn die Interventionen der Regierungen lösen das Problem nicht, sie zögern es nur hinaus. Das ultimative Armageddon wird dadurch noch viel schlimmer.»

«Wird die Immobilienmarktblase in China in einem halben Jahr platzen? Vielleicht, ich dachte bereits 1988, das Japan kollabieren würde, und es dauerte dann doch noch zwei Jahre, ich dachte bereits 1998, daß die Dotcom-Blase der NASDAQ platzen würde und es dauerte bis 2000 bis es passierte. Aber je länger man eine Krise hinauszögert, und das prangere ich an, ist, daß die heute stattfindenden Regierungsinterventionen das Ganze nur verzögert und noch schlimmer macht. Das ultimative Armageddon wird somit noch viel schlimmer, denn hätten sie die Rezession bereits 1998 zugelassen und die LTCM nicht gerettet, sondern einfach bankrott gehen lassen, hätte dies der Wirtschaft ein deutliches Signal gegeben, daß die Regierungen und ihr Agent, die FED, sich nicht erpressen lassen und sie ständig aus dem Dreck ziehen werden. Im Jahre 2000 hätten wir dadurch eine kleinere Rezession haben können, aber 2008 war es viel schlimmer. Das nächste Mal aber werden die Regierungen bankrott sein. Bevor sie aber bankrott gehen, werden sie noch mehr Geld drucken und sie werden Krieg führen. Eigentlich sollte ich fröhlich sein, einen trinken gehen – in Antizipation des End-Games.»

CNBC Marc Faber – Teil 3 (7:35)

Marc Faber ist ehemaliger Pfarrer und bekannter Schweizer Börsenguru mit Wohnsitz in Thailand. Bekannt wurde er durch seinen Börsendienst, «Gloom, Boom & Doom Report», was ihm den Spitznamen Dr. Doom einbrachte. Faber ist ein begehrter Wirtschaftsanalyst und bekannt für seine treffsicheren Prognosen.

Marc Faber: A Bunch Of Bone Heads

«(…) Regierungen werden uns enteignen)». Um auf diese Erkenntnis zu stossen, musste niemand auf Marc Faber warten!

Schon Schumpeter sagte: «Der Kapitalismus ficht seinen Prozess vor Richtern aus, die das Urteil bereits in der Tasche haben haben.»

Aus den Erkenntnissen Ludwig von Mises (1881-1973), dessen Schüler Friedrich August von Hayek u.v.a. (=> Österreichische Kapitaltheorie) geht hervor, dass die Zentralbanken Wertvernichtungsmaschinen sind.

Staaaten verfügen über eine Zentralbank. Deren Aufgabe soll es sein, den Geldwert zu stützen. Doch das Gegenteil ist der Fall. Sie sind nichts anderes als Kaufkraft-Vernichtungsapparate! Dem staatlichen Monopol ist es nämlich erlaubt, sowohl die Geldmenge wie auch die Kredite beliebig auszuweiten. Auf diese Weise werden zusätzliche Kredite nicht von gespartem Geld durch kurzfristigen Verzicht am Konsum geschaffen. Die Kredite werden durch Buchgeldschöpfung der Banken geschaffen. Es entstehen Papiergeld-Luftschlösser. Die inflationär wirkenden Kredite sind nämlich durch nichts gedeckt.

Durch das Papiergeldmonopol wurde die die Geldmenge innert 10 Jahren um das Doppelte erweitert. (USA: 1999-2009 von 4,4 Billionen auf 8,3 Billionen; Euro. von von 4,4 auf 9,5 Billionen; USA M2, EUR-Bereich M3). Um gar nicht «Nichts» als Sicherheit vorweisen zu können, wurde ein «Bruchteilreservesystem» geschaffen. Eine Bank im EZB Raum braucht lediglich 2 % an Liquidität vorweisen. Und der Puffer für den Fall der Fälle beträgt 8% (Eigenkapitalquote). Das staatliche Geldsystemist auf dem Sand der Schulden gebaut. Das billige Geld, mit welchem die Staatsbanken die Wirtschaft am Laufen hielten, hat es offenbar erst ermöglicht, dass mit gebündelten Krediten gehandelt wurde. Man denke an Fannie Mae und Freddie Mac! Beide Institutionen haben in der aktuallen Fiananzkrise traurige Berühmtheit erlebt!

So wird gewirtschaftet: 1970 hatte der Dollar von 1913 noch einen Wert (Kaufkraft) von 26 Cents. FED-Chef Burns (1970-78) reduzierte den Wert um weitere 43%. Der Restwert: 9 Cents. Greenspan (1987-2006) schaffte den Abstieg auf 5 Cents (fast 45% Minus!).

Die Mär von Keynes hat Politiker darauf beflügelt, anzunehmen, dass eine dauernd leichte Inflation die Beschäftigung ankurble. Diese Illusion wurde durch Hayek widerlegt.

«(…) …dass Fehlanpassungen bei der Allokation von Ressourcen und bei den relativen Preisen durch Manipulation der Geldmenge geheilt werden kann ist die Wurzel der meisten unserer Schwierigkeiten. Eine solche Glepolitik verschlimmert eher die Fehlanpassung als sie zu reduzieren. Monetäre Politiik kann uns bestenfalls zeitweilig von der Notwendigkit befreien, jene Änderungen bei der Nutzung von Ressourcen zu machen, die durch Veränderungen der realen Faktoren erforderlich wurden, niemals aber auf lange Sicht. Man sollte diese Anpassungen eher unterstützen als verzögern.»

Weil diese Warnungen nicht gehört wurden, führte in der 2. Hälfte des 20. Jahrhunderts von einer Krise zur anderen. Und weil jeder Einbruch in der Nachfrage und bei der Beschäftigung mit neuen Zinssenkungen Geldflutungen aufgefüllt wurde, entstand eine kumulative Aufschichtung von Fehlstrukturen => Neue Fehlinvestitionen plus verhinderter struktureller Anpassung – die nun in Form einer Weltdepression auf Bereinigung drängen. Weder ein privater Haushalt, noch eine ganze Volkswirtschaft kann sich gesund konsumieren, letztere auch nicht mit noch mehr gedrucktem Geld. Aber eine Einzelperson kann sich «reich sparen». Und das kann auch eine Volkswirtschaft.

Die drei «K»: Keynes, Kredit und Konsum wirken wie Doping. Zuerst stimuliernd, dann kommt der Kater oder gar der Zusammenbruch. Dieser alle Grenzen sprengende Wahn ist nur mit «fiat money» (Papiergeld ohne Einlösewert) und nur mit dem Nachbrenner des Zentralbankensystems möglich. Q.: Roland Baader

Keynes war so etwas wie ein religiöser Pathet – ein Ideologist. Sein «Credo»:

«Kreditausweitung bringt das Wunder, aus Steinen wird Brot.»

Seine Empfehlung in der General Theory: Das Heilmittel für den Boom ist nicht ein höherer, sondern ein tieferer Zinssatz. Denn dies ermöglicht es, dass der «Boom» anhält. Das richtige Heilmittel für den Konjunkturzyklus liegt nicht darin, Booms abzuschaffen und so in einer permanenten Semi-Baisse zu bleiben, sondern in der Abschaffung der Baisse und daher dem Verweilen in einem permanenten Quasi-Boom (John Maynes Keynes: The General Theory of Employment, Interest and Money, New Dehli. 2006, S. 296).

Keynes war eher ein Scharlatan, denn ein seriöser Ökonom. Er besass genug Charisma um voll zu überzeugen. Seine gesamte Theorie diente lediglich dazu, Einfluss zu gewinnen! Murray Rothbard: Der Siegeszug der «Keynesianischen Revolution» gelang primär durch intellektuelle Einschhüchterung. Die alten Irrtümmer wurden von Keynes in einem Dickicht unverständlichem Geschreibsels und hochtrabenden Jargons, in einem verwirrendem Sumpf seltsamemer Konzepte verpackt, dass die Keynesianischen Jünger behaupten konnten, die einzigen zu sein, die den Meister verstünden (Murray Newton Rothbard: Vorw. zu Henry Hazlittt: Failure of the News Economics, National Review, August 1. 1959).

Fazit: Der ungebremsten Vermehrung des Papiergeldes muss Einhalt verschrieben werden!

Die Ursache der Finanzkrise(n) ist also nicht alleine der Gier, sondern der falschen Politik der Zentralbanken zuzuschreiben. Dass damit eine stetige Umverteilung von arm nach reich stattfindet (wer hat, dem wird gegeben), brauch twohl kaum speziell erwähnt zu werden.

Wäre die Einführung und strikte Einhaltung des Goldstandards nicht die Lösung? Woran haperte es da?

Ob Gold oder nicht Gold: Eine klare, unveränderbare Definition wäre nötig. Wobei Änderungen im Zusammenhang mit grundlegend neuen Erkenntnissen zulässig ein müssten.

Geld darf nicht beliebig vermehrbar sein. Gold konnte man nicht beliebig und vor allem nicht billig(st) vermehren.

Geld und Macht ist eine unheilvolle Kombination. Nur mit Papiergeld, kann man sich sehr schnell sehr grosse Anteile zuschanzen. Papiergeld macht nicht reicher, aber liquider.

Geld darf nicht beliebig vermehrbar sein. Gold konnte man nicht beliebig und vor allem nicht billig(st) vermehren

Eben, genau das wollte ich mit der Frage ausdrücken, war mir aber dessen nicht sicher. Danke! – Was wäre denn die Alternative zu Gold?

Alternative zu Gold? – Ich weiss es nicht. Es wäre vermessen, von mir das Patentrezept zu erwarten! Anhaltspunkte: Die Volkswirtschaftslehre(n) haben versagt. => Neue VWL!

Die Geldmengenausweitung und die tiefen Zinse Haben das Gegenteil von dem gebracht, was erwartet wurde. => Willkürliche Ausweitung der Geldmengen verhindern.

Werte sollten geschaffen und erhalten , nicht laufend vernichtet werden, sonst Volksverarmung!

Wenn wir heute in den USA oder in China oder irgendwo eine Schraube nach DIN-Norm kaufen, passt sie mit jeder anderen Mutter, die nach gleicher Norm hergestellt ist, zusammen.

Ein «Geldstandard» müsste einer allgemein anerkannten Norm (Spielregeln) entsprechen. Diese Norm müsste etwa so definiert sein wie der Urmeter – praktisch unabänderlich! => mehr sparen, weniger (faule) Kredite.

Es dürfte nicht mehr vorkommen, dass eine amerikanische Bank (Goldmann Sachs) einen Staat berät, wie dieser die Staatsbuchhaltung manipulieren kann (Griechenland), um schliesslich der gemeinschaft (EU) zur Last zu fallen und die Bank kassiert dafür den Judaslohn von etwa 300 Mio Dollar…!

Die «Österreichische Konjunkturtheorie«, könnte wichtige Anhaltspunkte für die Erstellung einer «Geldnorm» liefern.

Heidenei, de Jude wern uns alle massakriere.

Kaum! «Gebt mir die Macht über das Geld, und ich regiere die Welt!»

Kaum! «Gebt mir die Macht über das Geld, und ich regiere die Welt!»

Tschuldigung, diese geflügelten Worte stammen von Mayer Amschel Rothschild (1743-1812), geboren in Frankfurt am Main.

Da haben Sie völlig recht, deshalb ja auch die Anführungs- und Schlußzeichen.

Das könnte Sie auch noch interessieren